Dana 16. septembra 1992., George Soros napravio je jedan od najsmjelijih trgovanja u posljednje vrijeme kada je uložio ogromnu svotu novca u opkladu protiv britanske funte.

Pritom je u svoj džep stavio više od milijardu dolara i bacio Englesku banku na koljena. Zaraditi milijardu dolara svakako nije mali podvig, ali uništiti monetarni sistem Velike Britanije u jednom danu je nešto sasvim drugo.

Da biste shvatili kako je Soros zaradio bogatstvo kladeći se protiv britanske funte, potrebno je osnovno znanje o tome kako funkcioniraju tečajevi među zemljama, makroekonomske alate koje vlade koriste za poticanje ekonomija i kako hedge fondovi sklapaju trgovine.

Iako se ovaj događaj dogodio prije dva i po desetljeća, imperativ je biti svjestan činjenice da je Soroš ovu opkladu napravio u sasvim drugom dobu. Tada su hedge fondovi bili neuobičajeni i relativno nepoznati. Ograničenja protoka kapitala između različitih zemalja upravo su se popuštala, a 24-satni ciklus vijesti još je uvijek bio vrlo nov.

Nakon Drugog svjetskog rata, nekoliko evropskih zemalja odlučilo je sigurnije integrirati svoje ekonomije jedna s drugom. Razlog tome bio je da bi ekonomska saradnja potakla mir i međuovisnost unutar regije i spriječila izbijanje još jednog katastrofalnog rata. To je kulminiralo u Evropskoj uniji (EU), koja nije preuzela svoj trenutni sistem jedinstvene valute sve do 1999. Preteča EU bio je evropski tečajni mehanizam (ERM), koji je formiran 1979. godine.

ERM

Zemlje u ERM sistemu pristale su međusobno fiksirati svoje tečajeve umjesto da ‘plivaju’ svoje valute i dopuštaju tržištima kapitala da određuju tečajeve. Budući da je Njemačka imala najjaču ekonomiju u Evropi, svaka je zemlja vrijednost svoje valute određivala u njemačkim markama. Odlučili su održavati tečaj između svoje valute i njemačke marke unutar prihvatljivog raspona od plus ili minus 6% dogovorenog tečaja.

Uz fiksne tečajeve, centralni bankari moraju pomno pratiti valutu kako bi osigurali da tečaj ostane unutar prihvatljivog raspona. Ljudi svakodnevno trguju valutom, mijenjajući svoju valutu za kupnju uvoza ili prodaju izvoza; a tržište vrši pritisak na temelju onoga što misli da bi stvarni tečaj trebao biti uspostavljen na temelju ponude i potražnje za valutom. Da bi tečaj ostao fiksan, vlade moraju sudjelovati na tržištu i stimulirati ga u određenim smjerovima.

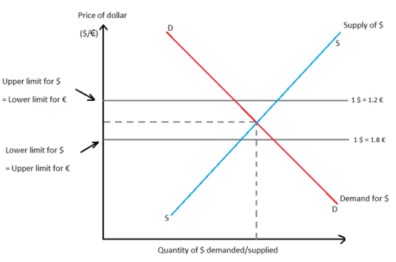

Dijagram ‘vezane’ valute

Gornji dijagram ilustrira ‘vezanu’ valutu. Ovdje je prihvatljiva traka prikazana dvije vodoravne crte. Stopa se može kretati samo između ove dvije linije i centralni bankari moraju osigurati da tako i ostane.

Banke mogu utjecati na svoju valutu na dva glavna načina. Prvo, mogu uzeti svoje devizne rezerve i kupiti vlastitu valutu na otvorenom tržištu. To uzrokuje aprecijaciju valute u odnosu na drugu valutu, što je potaknuto pomakom krivulje potražnje za valutom udesno. S druge strane, rasprodaja valute inicira pomak krivulje ponude prema van, primjenom pomaka prema dole na tečaju i u biti potiče devalvaciju valute.

Alternativno, banke mogu prilagoditi tečajeve poigravajući se kamatnim stopama. Povećanje kamatnih stopa potiče dotok kapitala u vašu zemlju, uzrokujući aprecijaciju vaše nacionalne valute i obrnuto. Na površini, ovo se može činiti lakšom varijantom, ali bliža analiza otkriva da je petljanje oko kamatnih stopa velika stvar, jer kamatne stope utječu na ekonomiju u cjelini. Uz državnu potrošnju, kamatne stope su glavna poluga koju vlade mogu koristiti za poticanje ekonomije i pomicanje u željenom smjeru.

Trgovina vijeka

Britanija se odlučila pridružiti ERM-u 1990. po tečaju od 2,95 njemačkih maraka (DM) za svaku britansku funtu (GBP). Britanska vlada je morala zadržati tečaj u rasponu od 2,78 DM do 3,13 DM. Odluka da se to učini došla je u pozadini nervozne ekonomije koja je bila prožeta visokom nezaposlenošću, niskom produktivnošću i nekonkurentnim izvoznim tržištem.

Do proljeća 1992., samo godinu i po nakon što se Britanija pridružila ERM-u, fiksni tečaj pokazivao je znakove nedostataka. Britanska se funta trgovala na neodrživim razinama; britanska vlada je to znala, a znalo je i tržište jer se funta trgovala na donjem dijelu dogovorenog raspona s njemačkom markom.

Ono što je spriječilo funtu da snizi vrijednost je jednostavna garancija britanske vlade da će zadržati vrijednost, a tržište je vjerovalo da hoće. Sve dok su svi vjerovali da će Engleska ostati neograničeno predana kupovini funte i održavati je na dogovorenoj razini, status quo je održan.

Nakon intervjua s tadašnjim predsjednikom Bundesbanke, Helmutom Schlesingerom, otkriveno je da je funta sterling jedna od onih valuta koja bi mogla “biti pod pritiskom” i biti devalvirana budući da se trgovala na razinama koje su bile daleko od njene inherentne vrijednosti. . To je izazvalo veliki pad u tržišnim osjećajima i izazvalo velike špekulacije o funti i mogućnosti njezine devalvacije.

U međuvremenu u New Yorku, Soros i njegov Quantum Fund gradili su poziciju protiv funte od 1,5 milijardi dolara predviđajući da će precijenjenu funtu tržište natjerati da padne na svoju ravnotežnu cijenu bez ikakve umjetne intervencije. Kratka pozicija, u biti, omogućuje investitoru da ostvari profit kada cijena robe ili vrijednosnog papira padne, a ne poraste.

Budući da se funta trgovala na donjem dijelu dogovorene razine, ovo je bila briljantna i dobro osmišljena strategija. Ako funta padne, Soros bi zaradio milijarde zahvaljujući svojoj kratkoj poziciji. Bilo kakvo povećanje vrijednosti valute praktički je nemoguće s obzirom na činjenicu da je tržište sada bilo uvjereno da je funta precijenjena. Već se trgovalo na niskim razinama i zahtijevala je podršku Engleske banke kako bi ostala na trenutnoj razini.

I tako, ujutro u srijedu, 16. septembra 1992., Soros i njegov fond povećali su svoju kratku poziciju prema britanskoj funti s 1,5 na 10 milijardi dolara. Posljedično, Soros je posuđivao i prodavao funte od bilo koga. Drugi hedge fondovi saznali su za hrabru trgovinu i odlučili da bi bilo razborito smanjiti i funtu.

Stoga, do trenutka kada su se londonska tržišta otvorila, prodani su deseci milijardi funti, zbog čega se funta opasno približila razinama koje je propisao ERM. Britanski dužnosnici odgovorili su otkupom funte, iscrpljujući svoje rezerve u stranoj valuti kako bi podupirali cijenu i potakli porast potražnje za britanskim sterlingom. Međutim, ogromna prezasićenost ponude nije se mogla ublažiti kupnjom valute i njena je vrijednost i dalje ostala iznenađujuće niska.

Kako nije imala drugu opciju, britanska vlada bila je prisiljena povisiti kamatne stope kako bi upravljala valutom i spriječila njen slobodni pad. Oko podneva po lokalnom vremenu najavljeno je povećanje kamatnih stopa od 200 baznih bodova, s 10% na 12%. Međutim, funta je nastavila padati. Ulagači diljem svijeta bili su uvjereni da će valuta nastaviti svoju silaznu putanju, što će ih potaknuti da prebace valutu i smanje svoje gubitke. To je dovelo do daljnjeg pogoršanja situacije.

Kasnije u noći, Britanija je napustila ERM i plasirala svoju valutu na otvoreno tržište, što je označilo odlučujuću pobjedu za valutne špekulante poput Sorosa. “Tržišta mogu utjecati na događaje koje predviđaju”, bilo je nešto što je jednom rekao, a ova ekonomska epizoda svjedoči o tome. Vrijednost Quantum fonda porasla je gotovo trenutno sa 15 na 19 milijardi dolara kada je funta uvedena na otvoreno tržište. Nekoliko mjeseci kasnije, fond je vrijedio gotovo 22 milijarde dolara.

(Raport)